中国银河:给予华锐精密买入评级

时间: 2024-03-29 10:44:42 | 作者: 行业新闻

中国银河证券股份有限公司鲁佩近期对华锐精密进行研究并发布了研究报告《Q4业绩大幅修复,产能释放有望带来量价齐升》,本报告对华锐精密给出买入评级,当前股价为151.83元。

投资事件: 公司发布 2022 年度业绩快报。 2022 年实现营业收入 6.02亿元,同比增长 23.93%;归母净利润 1.66 亿元,同比增长 2.20%;扣非归母净利润 1.58 亿元,同比增长 3.52%。

2022 年盈利水平下降, Q4 业绩大幅回升。 受疫情及制造业景气度较低的影响,下游市场需求较弱, 公司研发费用、可转债利息支出增加带来期间费用率的增长, 2022 年全年公司净利率同比下降 5.86pct 至27.58%。第四季度,随着行业景气筑底复苏,公司产能利用率逐步恢复,收入和利润环比大幅回升, Q4 实现收入 1.99 亿元,同比增长58.03%,环比增长 76.59%;实现净利润 0.59 亿元,同比增长 45.17%,环比增长 178.35%。 2023 年,受益制造业景气修复、募投项目产能释放和产品结构的完善,公司业绩有望持续提升。

周期向上+国产替代+量价齐升, 2023 年刀具行业有望迎来新机遇。 一方面,受疫情影响,进口品牌供货不及时且物流滞后;另一方面, 政策支持制造业自主可控和高端化发展, 国产刀具企业不断加大研发投入,拓展中高端产品, 国产替代进程不断加速。 我国数控刀片占机床消费的比重从 2012 年的 14.1%提升到 2020 年的 32.1%。机床数控化是机床行业的升级趋势,降本增效的同时,数控化率提升也为数控刀具市场带来增量。近几年,我国机床数控化率保持着稳定增长, 2021 年金属切削数字控制机床产量占比达到 44.85%,同比+40.15%。对比国际上制造业强国机床数控化率 60%-70%以上的水平,我国机床数控化率还有较大的提升空间。所以无论是存量机床的更新换代需要,还是每年新增的数控机床的需求,刀具作为机床加工的消耗品,将迎来可观的消费需求增速。

产能扩张叠加海外市场拓展,有望增厚公司业绩。 2022 年公司发行可转债募集资金 4 亿元,投建年产 50 万件精密数控刀体和 140 万支高效钻削刀具生产线, 预计平均销售单价(不含税) 分别为 480 元/件和 120元/支。 2022 年底 IPO 募投项目投产, 将新增硬质合金数控刀片 3000万片、金属陶瓷数控刀片 500 万片、硬质合金整体刀具 200 万支, 预计达产后第一年平均单价分别为 9.86 元、 9.20 元、 48.67 元。 产能的释放有助于公司加强完善产品结构,提升市场竞争力, 在航空航天、汽车等高端市场逐步实现进口替代。 此外, 公司持续不断的增加海外雇员聘用人数进行业务推广, 加大海外市场拓展力度, 22H1 海外收入同比+20.75%。

风险提示: 市场需求复苏没有到达预期,竞争加剧导致的价格战, 产能释放没有到达预期, 计算机显示终端开发进展没有到达预期等。

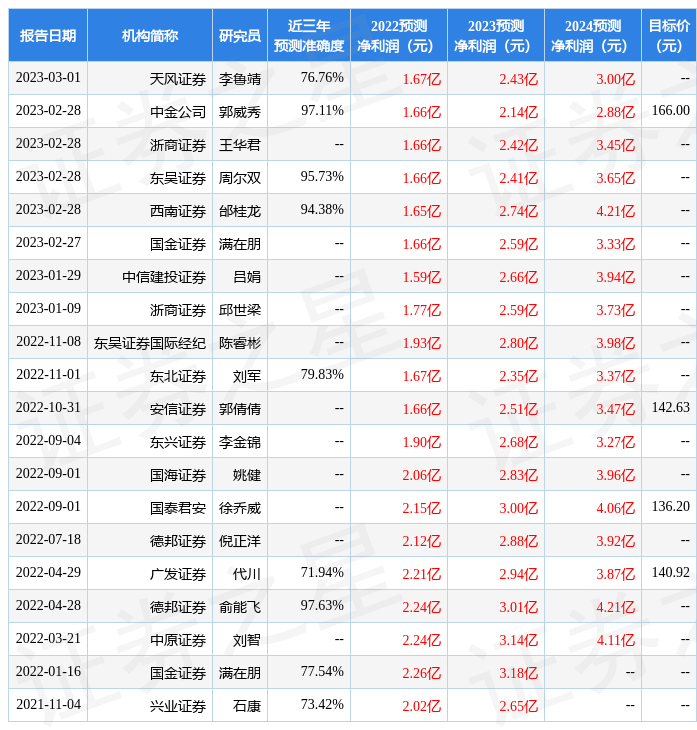

证券之星数据中心根据近三年发布的研报数据计算,德邦证券俞能飞研究员团队对该股研究较为深入,近三年预测准确度均值高达97.63%,其预测2022年度归属净利润为盈利2.24亿,根据现价换算的预测PE为29.89。

该股最近90天内共有12家机构给出评级,买入评级11家,增持评级1家;过去90天内机构目标均价为163.97。根据近五年财报数据,证券之星估值分析工具显示,华锐精密(688059)行业内竞争力的护城河一般,盈利能力平平,营收成长性良好。财务相对健康,须关注的财务指标包括:应收账款/利润率。该股好公司指标3星,好价格指标2.5星,综合指标2.5星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如有一定的问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。返回搜狐,查看更加多

联系我们

联系我们 联系我们

联系我们